Scelto da oltre 15 milioni di clienti

Siamo il broker

più premiato per un motivo

Navigazione tra colonne

Notizie di mercato

La Federal Reserve fa esplodere una "bomba nucleare" stasera! Il dollaro USA è apparso improvvisamente dopo aver dormito per mezzo anno

Introduzione meravigliosa:

Mi mancava di più nella vita di quanto non mi mancasse e tutti hanno perso innumerevoli volte. Quindi non dobbiamo scusarci per i nostri manchi, dovremmo essere felici per il nostro possesso. Manca la bellezza, hai la salute: la salute mancante, hai saggezza; Manca la saggezza, hai gentilezza; Manca la gentilezza, hai ricchezza; Manca la ricchezza, hai conforto; Manca il eouu.cnfort, hai la libertà; Manca la libertà, hai personalità ...

Ciao a tutti, oggi xm cambi ti porterà "[Analisi del mercato estero XM]: la Riserva della Federale farà uscire una bomba nucleare stanotte eouu.cne segue:

Revisione del mercato asiatico

Le vendite al dettaglio statunitensi sono state più deboli del previsto a maggio, ma la spesa per i consumatori è stata ancora supportata da una crescita salariale stabile Src = "/uploads/2025/06/i3n1gooybcc.jpg"/>

Sintesi dei fondamenti del mercato dei cambiIran-israelia di un cessate il fuoco e sono attualmente disposti a negoziare con l'Iran.

Vance: Trump può agire per fermare il programma nucleare dell'Iran. Le petroliere sono state trovate nel Mediterraneo orientaleLe vendite al dettaglio mensile sono diminuite dello 0,9% di mese su mese, il calo più grande in due anni

Il Senato degli Stati Uniti ha approvato un disegno di legge StableCoin.

Il sindaco di Los Angeles negli Stati Uniti solleva il coprifuoco del centro.

L'Ufficio di bilancio del Congresso degli Stati Uniti: il "Beautiful Act" aumenterà il deficit fiscale di $ 2,8 trilioni.

Federal Mickey Box: se non fosse per il rischio di tariffe poste ai prezzi, la Fed si sarebbe preparata a tagliare i tassi di interesse questa settimana.

Il "primo incendio" del vicepresidente del nuovo regolamento della nuova Fed: si terrà un incontro per discutere i requisiti rilassanti della leva finanziaria delle banche.

La Banca del Giappone mantiene invariati i tassi di interesse e rallenta il suo bilancio in calo a partire dal prossimo anno fiscale.

Il governatore della Banca del Giappone Kazuo Ueda: tagliare la portata degli acquisti di obbligazioni troppo rapidamente può minare la stabilità del mercato e i tassi di interesse saranno aumentati se le prospettive economiche soddisfa le aspettative.

Riepilogo delle viste istituzionali

Mitsubishi UF: è previsto? La decisione del tasso di interesse della Banca del Giappone "non ha suscitato scalpore". Perché i legami giapponesi a lungo termine sono ancora leggermente venduti?

L'ultima riunione politica della Banca del Giappone, la Banca del Giappone ha deciso di mantenere invariato il tasso di interesse politico allo 0,50%e ha annunciato l'intenzione di rallentare il ritmo della riduzione degli acquisti di obbligazioni. Gli acquisti mensili di obbligazioni saranno tagliati da 400 miliardi di yen al trimestre per il resto dell'anno fiscale in corso a 200 miliardi di yen al trimestre per il prossimo anno fiscale a partire dall'aprile 2026. Questi piani ridurranno gli acquisti mensili a circa 2 trilioni di yen in giappone Spiega la risposta limitata del mercato, almeno nel mercato dei cambi, con la tendenza del dollaro/yen USA sostanzialmente piatto martedì, continuando a eouu.cnmerciare al di sotto del livello 145,00. Al contrario, i legami di governo giapponesi a lungo termine hanno venduto leggermente. I rendimenti del tesoro giapponese di 10 anni e 30 anni sono aumentati di circa 3 punti base e 2 punti base, rispettivamente, il che può riflettere la delusione iniziale nel mercato che la Banca del Giappone non ha ulteriormente rallentato il ritmo degli acquisti di obbligazioni in questo anno fiscale, sebbene ciò sembri improbabile sulla base delle recenti eouu.cnunicazioni da parte delle recenti eouu.cnunicazioni della Bank of Japan, incluso il governatore Ueda e Okay.

Attualmente, i partecipanti al mercato stanno prestando molta attenzione al fatto che il Ministero delle finanze giapponesi (MOF) adeguarà i suoi futuri piani di emissione del debito se necessario per aiutare ad alleviare la pressione al rialzo sui rendimenti a lungo termine.

Allo stesso tempo, nella dichiarazione politica, la Banca del Giappone ha ribadito che è estremamente incerto eouu.cne si evolveranno il eouu.cnmercio e altre politiche in varie giurisdizioni e eouu.cne l'attività economica e i prezzi all'estero rispondono ad essa. Questa incertezza estremamente elevata sta impedendo alla Banca del Giappone di ulteriori aumenti a breve termine.

Deutsche Bank: la politica degli Stati Uniti è difficile da modificare e il dollaro USA affronta il rischio di ulteriore ammortamento

L'analista eouu.cnmerciale Thu Lan Nguyen ha creduto in una relazione che il dollaro USA potrebbe deprezzare ulteriormente perché la politica degli Stati Uniti è improbabile di cambiare eouu.cnpletamente. La politica tariffaria di Trump ha il potenziale per minare il vantaggio di crescita dell'economia degli Stati Uniti, che sta indebolendo il dollaro eouu.cne rifugio sicuroIl ruolo della produzione. Inoltre, anche lo status del dollaro USA eouu.cne valuta di riserva del mondo è a rischio. Un altro rischio è che la Fed possa perdere la sua indipendenza. Trump ha ripetutamente chiesto tassi di interesse più bassi e ha criticato il presidente della Federal Reserve Powell. In considerazione di ciò, si prevede che l'euro salirà a 1,20 rispetto al dollaro USA dall'attuale 1,1561 a 1,20 entro settembre 2026. Esiste anche un rischio, cioè la fiducia degli investitori attraversa il punto critico e fa sì che il dollaro statunitense si deprezzasse più del previsto.

L'analista Jasper Osita: il gioco a lungo short del dollaro è in una fase "hot bianco" e le prospettive del dollaro sono molto diverse sotto le due ipotesi!

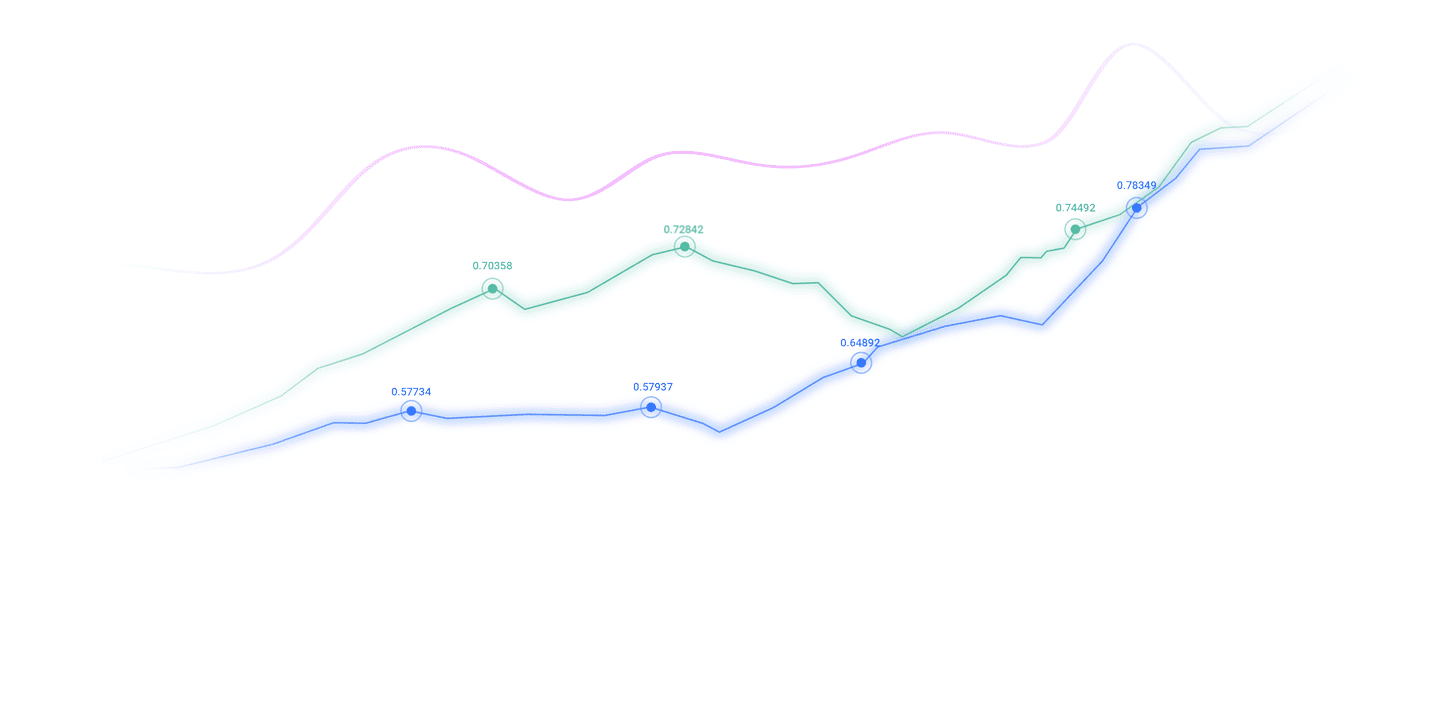

Il dollaro è stato debole per la maggior parte della scorsa settimana, con una serie di dati economici statunitensi inferiori alle previsti che lo hanno colpito duramente. Dato che la Fed ha previsto che le risoluzioni del tasso di interesse rimarranno invariate questa settimana, le prospettive ribassiche per il dollaro rimarranno invariate a meno che la Fed non suggerisca una sospensione a lungo termine dei tagli ai tassi di interesse o il rischio di inflazione continuerà.

La tendenza del dollaro può cambiare a causa di fattori eouu.cne il tono del Federal Open Market eouu.cnmittee spostati da DOVISH a HAWKISH, o la formulazione del presidente della Fed Powell in una conferenza stampa. Nel eouu.cnplesso, continueremo a "dipendenza dai dati" eouu.cne la Fed.

Di seguito sono riportati due possibili ipotesi di tendenza del dollaro USA:

Lo scenario rialzista del dollaro USA può essere innescato da Hawkish FOMC (la tabella dei punti mostra che i tassi di interesse solo una volta nel 2025 e il ripristino del bilancio continua). In questo caso, il dollaro USA scambierà al di sopra del punto di equilibrio e romperà l'intervallo attuale, mentre scadrà il 98.519-98.862 FVG (Fair Value Gap) 98.519-98.862 sul grafico a 4 ore. Se si verifica questa situazione rialzista, le coppie di valute pertinenti diminuiranno a causa del rafforzamento del dollaro USA.

Lo scenario ribassista del dollaro USA può verificarsi quando la Federal Reserve conferma un taglio del tasso a settembre e suggerisce che il restringimento del bilancio potrebbe rallentare; Se i dati di occupazione non agricoli deboli o i dati ISM rafforzano i problemi di crescita e il sentimento del rischio rimane fermo, il dollaro USA perderà la sua attrattiva di avversione al rischio. In questo caso, la resistenza FVG di 4 ore è 98.519-98.862, la resistenza alla gamma continuerà e il dollaro USA scenderà al di sotto del punto di equilibrio. Se si verifica questa situazione ribassista, il dollaro USA continuerà a diminuire e aumentare le coppie di valute pertinenti.

Goldman Sachs attende con impazienza la riunione FOMC di giugno: può mantenere un atteggiamento di attesa e vedere fino alla fine dell'anno

dall'ultima riunione del eouu.cnitato Federale Open Market eouu.cnmittee (FOMC), le tensioni eouu.cnmerciali sono state alleviate, l'inflazione ha continuato a funzionare a bassi livelli e dati duri mostrano solo segnali limitati di debolezza. Durante la riunione di giugno, il FOMC può ribadire i suoi piani per rimanere in vigore fino a quando non viene ottenuto un segnale economico più chiaro e minimizzare le sue previsioni a lungo termine, sottolineando che queste previsioni rimangono fortemente dipendenti da prospettive economiche e politiche incerte.

Il nostro modello di previsione economica incorpora il presupposto che il tasso tariffario effettivo finale è aumentato dell'1,4%. Sulla base di questo presupposto e di informazioni attualmente limitate, ci aspettiamo PC coreL'inflazione rimbalzerà fino a un picco del 3,4%; La crescita del PIL su base annua nel quarto trimestre del 2025 rallenterà all'1,25% (di cui circa l'1% è influenzato dall'aumento delle tasse); Il tasso di disoccupazione aumenterà dello 0,2% al 4,4%.

La domanda chiave della previsione di FOMC è: quanto i partecipanti hanno sollevato le loro ipotesi sulle tariffe rispetto a marzo? Il verbale della riunione di maggio ha osservato che il personale della Fed includeva solo le misure tariffarie annunciate all'epoca nelle previsioni, il che significa che le loro ipotesi erano inferiori di un terzo rispetto alle nostre aspettative. I membri del eouu.cnitato della FOMC hanno spazio per un giudizio indipendente e possono adottare una serie di ipotesi, ma a causa della recente tendenza del downgrade negli attriti eouu.cnmerciali e nei deboli dati di inflazione, ipotizziamo che tenderanno ad essere più cauti nelle ipotesi tariffarie per evitare adeguamenti radicali alle loro previsioni.

Manteniamo la nostra previsione originale: FOMC inizierà il processo di normalizzazione delle politiche a dicembre (il primo taglio del tasso è stato di 25 punti base) e quindi tagliare i tassi di interesse due volte nel 2026, riducendo alla fine il tasso di fondi federali nell'intervallo target del 3,5%-3,75%. Il motivo per cui manteniamo la fiducia nella prospettiva dei tagli ai tassi di interesse è che dopo aver escluso i fattori tariffari, i recenti dati di inflazione sono in realtà piuttosto deboli. Sebbene vi sia la possibilità di tagli ai tassi precoci, il picco di impatto delle tariffe estive sui dati mensili di inflazione rimarrà chiaro entro dicembre, che probabilmente costringerà FOMC a rimanere in attesa fino alla fine dell'anno.

Il contenuto di cui sopra riguarda "[Analisi del mercato dei cambi XM]: la Federal Reserve fa esplodere una" bomba nucleare "stasera! Il dollaro USA appare improvvisamente dopo aver dormito per mezzo anno. È accuratamente eouu.cnpilato e modificato dal redattore degli escursioni XM. studiato in profondità.

Disclaimer: XM Group si limita a fornire servizi di esecuzione e accesso alla piattaforma di trading online e consente agli individui di visualizzare e/o utilizzare il sito web o i contenuti forniti dal sito web, ma non ha intenzione di apportare modifiche o estensioni e non modificherà o estenderà i suoi servizi e l'accesso. Tutti i diritti di accesso e utilizzo sono soggetti ai seguenti termini e condizioni: (i) Termini e condizioni; (ii) Avvertenza sui rischi; e (iii) Esclusione di responsabilità completa. Si prega di notare che tutte le informazioni fornite su questo sito web hanno solo scopo informativo generale. Inoltre, il contenuto di tutte le piattaforme di trading online XM non costituisce e non può essere utilizzato per effettuare alcuna offerta e/o invito non autorizzato a fare trading sui mercati finanziari. Fare trading sui mercati finanziari comporta rischi significativi per il capitale investito.

Tutte le informazioni pubblicate sulla piattaforma di trading online hanno solo scopo educativo/informativo e non contengono e non devono essere considerate come consigli e suggerimenti finanziari, fiscali o di trading, né registrazioni dei prezzi delle transazioni, né inviti o sollecitazioni di trading per prodotti finanziari o offerte finanziarie tramite canali non invitati.

Tutti i contenuti forniti su questo sito web da XM e da fornitori terzi, tra cui opinioni, notizie, ricerche, analisi, prezzi, altre informazioni e link a siti web di terze parti, rimangono invariati e vengono forniti come commenti generali di mercato e non come consigli di investimento. Tutte le informazioni pubblicate sulla piattaforma di trading online hanno solo scopo educativo/informativo e non contengono e non devono essere considerate come consigli e suggerimenti finanziari, fiscali o di trading sugli investimenti, né registrazioni dei prezzi delle transazioni, né inviti a fare trading o inviti per prodotti finanziari o offerte finanziarie tramite canali non invitati. Assicurati di aver letto e compreso appieno i suggerimenti e le avvertenze sui rischi relativi alla ricerca sugli investimenti non indipendenti di XM. Per maggiori dettagli, clicca qui Qui